Jakarta – Kita boleh saja masih teringat dengan geger adu fisik penggawa taksi konvensional versus pengemudi aplikasi di Jakarta beberapa waktu lalu. Dalam skala lebih makro dan massif (namun tetap santun), situasi tersebut bisa terjadi pada sektor keuangan.

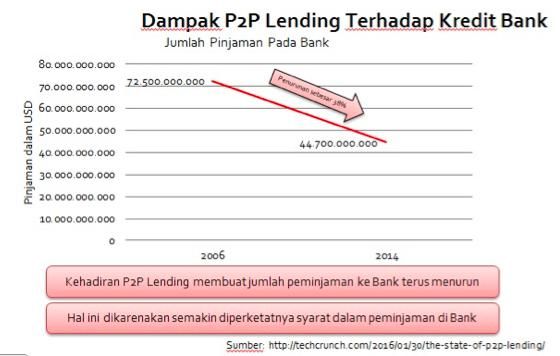

Financial technology, biasa disingkat fintech, yakni jasa keuangan berbasis aplikasi sudah dan terus membesar di belahan negeri maju. Bahkan, beberapa kalangan menduga, termasuk penulis, kehadirannya sudah menggerus perbankan konvensional.

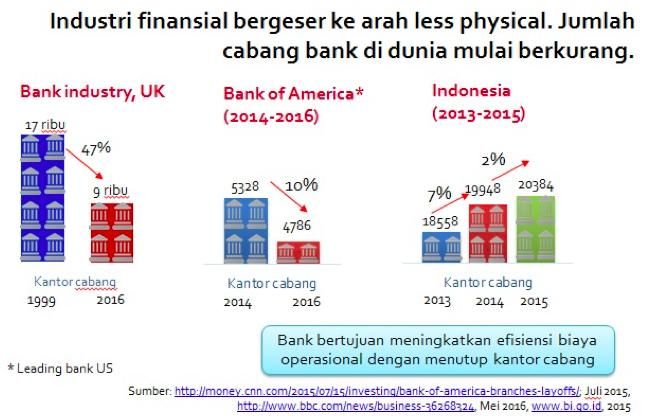

Di Inggris, jumlah total kantor cabang perbankan tahun 1999 masih 17 ribu namun turun 47% menjadi 9 ribu pada tahun ini. Bank of America, salah satu perbankan besar Amerika Serikat, dari 5.328 kantor cabangnya tahun 2014, turun 10% jadi 4.786 pada tahun ini.

|

Mereka sudah dalam jalur tren global yang benar bahwa bank bertujuan meningkatkan efisiensi biaya operasional dengan menutup kantor cabangnya. Terlebih, literasi-aplikasi-regulasi teknologi informasi komunikasi (TIK) dunia memang kian melek.

Situasi inilah yang membuat pangsa pasar fintech dunia diestimasikan tahun ini mencapai 1,1% (setara USD 1,6 triliun) dari total nilai bisnis perbankan. Akan terus naik hingga mencapai porsi 10% pada tahun 2020 nanti.

Kontributor terbesarnya, mengacu data yang bersumber dari Citi Research, KPMG, dan The Economic Intelligent Unit Report ada tiga kawasan yakni Tiongkok (USD 66,9 miliar), Amerika Utara (USD16,6 miliar), serta Eropa (USD 5,4 miliar).

Kita ambil contoh lendingclub.com, yang pertama didirikan tahun 2006 dan bermarkas di San Fransisco, California. Dalam sembilan tahun atau data tahun 2014, karyawan mereka sudah mencapai 1.000 orang dengan pendapatan USD 213 juta.

Sementara sovi.com, yang didirikan tahun 2011, dan fokus peminjaman dana bagi yang akan melanjutkan pendidikannya, memiliki total pinjaman USD 8 miliar, simpanan anggota USD 760 juta, serta 125 ribu jumlah anggota.

Paling fenomenal adalah yang ditawarkan Jibunk Bank dari Jepang, bank yang sama sekali tidak memiliki cabang karena berbasis layanan finansial murni online. Sekalipun demikian, pangsa pasar mereka sudah 5% dengan nasabah sekitar 2 juta pada Mei lalu.

Pertumbuhan simpanan mencapai 150 miliar yen (setara USD 1,95 milyar) dengan dua per tiga nasabahnya berusia di bawah 40 tahun. Layanan mereka antara lain transfer sesama pengguna Jibun bank, isi ulang e-money atau wallet dari akun Jibun, dan transfer dari akun bank lain milik user ke akun Jibun Bank. Hal seperti ini yang memicu compound annual growth mereka hampir 1.000%!

Selain yang murni komersial, ada pula contoh non profit seperti kiva.org. Pertama didirikan tahun 2005 dan kini menjadi pemimpin utama layanan fintech jenis peer to peer lending (P2P) atau pinjaman dari sesama netizen, kiva bergerak membantu banyak dalam bidang kemanusiaan.

Secara keseluruhan, industri P2P kecil tumbuh 4.000% dengan dana investasi USD10,6 Juta dalam pinjaman industri kecil. Jumlah investasi di Amerika mencapai USD 6,6 miliar tahun 2014, atau meningkat 128% dibanding per Desember 2013.

Pasar P2P di Eropa, kecuali di Inggris, juga meningkat 144% dan hampir mencapai USD 3,9 miliar pada tahun 2014. Sementara investor China telah berkontribusi dalam pendanaan investasi sebesar USD 16,72 miliar pada tahun 2014.

Kondisi Indonesia

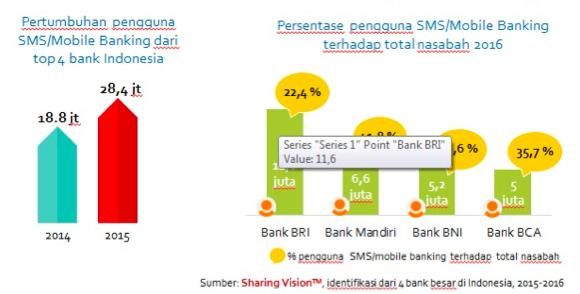

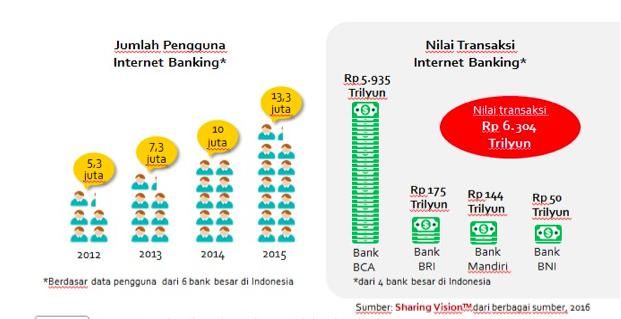

Mengacu riset Sharing Vision, faktor pendukung ke fintech mulai berdenyut. Setidaknya, pengguna SMS dan mobile banking semakin bertambah. Data dari empat bank utama di Indonesia menunjukkan pertumbuhan sekitar 51% sedangkan pengguna internet banking juga tumbuh dengan laju pertumbuhan sekitar 36%.

|

|

Di Indonesia, saat ini sudah ada contoh baik fintech seperti Gandengtangan.org, uangteman.com, taralite.com, kliring.co.id, hingga cekaja.com dan kreditgogo.com. Detail kinerja mereka, dan bagaimana prospek keseluruhan fintech di Indonesia, akan kami bahas dalam e-Channel Update 2016 di Bandung, 23-24 Juni mendatang.

***

Kita telah bahas bagaimana dinamika industri financial technology (fintech) dan perbankan konvensional secara global dan nasional. Selanjutnya, kita akan membahas akan seperti apakah peta di lapangan dalam persinggungan keduanya.

Dalam hemat penulis, kita bisa awali dengan sebuah premis. Bahwa mau tidak mau, Anda suka ataupun tidak, industri finansial secara umum di belahan dunia manapun akan bergeser ke arah less physical dan more digital.

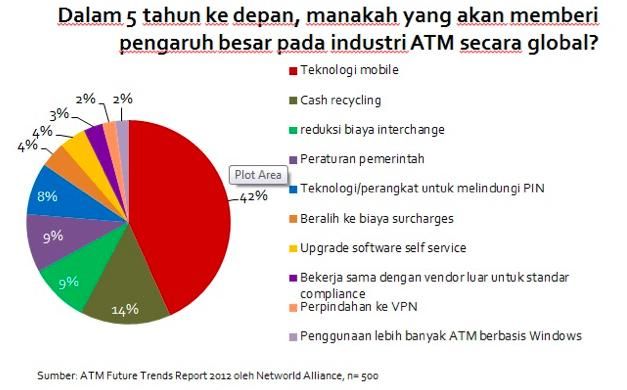

Ini ditandai turunnya jumlah cabang bank di beberapa negara di dunia, dan layanan ATM yang mulai memasuki fase saturasi.

|

Situasi ini diperkuat dengan layanan berbasis daring bank konvensional dan atau layanan fintech yang terus berkembang pesat di dunia dengan laju pertumbuhan mencengangkan. Sekalipun proporsi pasarnya masih kecil, namun ini soal waktu semata.

Fintech, sebagaimana bisnis e-commerce yang juga pangsa eksistingnya belum dominan tapi tumbuh pesat, terbukti menembus aneka sekat (bahkan batas-batas antar negara) dengan demikian mudah, sehingga layanan tiada jarak lagi. More personal, more digital.

Sehingga demikian, pada dasarnya, industri finansial harus bersiap menghadapi turbulensi bahkan goncangan perubahan besar yang dibawakan gelombang pergeseran ke industri finansial online, termasuk fintech yang faktanya sudah mulai beroperasi di negara kita.

|

|

Pada titik ini, sebagaimana sudah terjadi pada layanan finansial dari operator seluler Indonesia, tidak akan ada yang tergerus selama kedua pihak saling terbuka — bukan saling resisten sehingga terjadi friksi seperti pada bisnis transportasi online.

Kekhawatiran bahwa pendatang baru adalah monster yang menelan, sebaiknya disingkirkan. Pun sebaliknya, mereka yang baru dan update menilai saudara tuanya yang tua dan lamban, juga tidak boleh serta merta ditanam dalam benak apalagi sikap.

Baik industri finansial konvesional maupun daring, keduanya saling membutuhkan. Bank membutuhkan fintech khususnya dalam hal kemampuan penguasaan emerging technology yang lebih unggul dan kekinian.

Sementara fintech membutuhkan pengalaman-pengalaman bank dalam hal macam-macam layanan finansial, manajemen risiko, dan keselarasan aturan. Detailnya, perbankan perlu belajar fintech dari sisilegacy software/system, data integration, improve current products, user experience, pengembangan bisnis dan inovasi, serta teknologi dalam pengembangan aplikasi.

Sebaliknya secara rinci, fintech perlu belajar dari perbankan dalam hal: leadership experience, sistem regulasi, menjaga reputasi, customer base, risk management experience, serta deep financial pockets.

Di sisi lain, titik persamaan lain yang saling menguatkan keduanya adalah bahwa tren e-commerce, merupakan sumbu yang baik bagi kedua jenis layanan. Baik fintech maupun bank konvensional memiliki pangsa dan peluang sama besarnya dari perdagangan daring tersebut.

Keduanya harus mau duduk sama rendah, bersinergi seperti terjadi di negara maju dilakukan Ping An & Lufax, EverBank & Klarna, Barclays Bank & Safello, Alibaba+Ant Financial & Alipay, Ebay & Paypal, serta Metro Bank & Zopa.

Secara regulasi, sebelum fintech kian besar, dan termasuk perbankan reguler bisa tertinggal jauh, maka regulator (dalam hal ini Bank Indonesia dan Kementerian Komunikasi Informatika) harus siap mengembangkan dan melaksanakan regulasi yang fair.

Keduanya juga harus mampu menciptakan harmoni kepada dua sisi wajah baru dunia industri finansial di Indonesia ke depan. Akhir kata, kita tidak mungkin tertutup pada keterbaruan, juga tidak mungkin meninggalkan legacy yang baik. Padukan keduanya demi Indonesia lebih baik!

Selesai.

*) Penulis, Dr. Dimitri Mahayana adalah Chief Lembaga Riset Telematika Sharing Vision, Bandung. Bisa dihubungi melalui [email protected].

Tulisan ini dipublish juga dilink berikut :

http://inet.detik.com/read/2016/06/09/091858/3228866/398/akankah-financial-tech-menggeser-perbankan-konvensional

http://inet.detik.com/read/2016/06/09/135656/3229205/398/akankah-financial-tech-menggeser-perbankan-konvensional